¿Ha pasado algo?

Si observamos cómo se han comportado los mercados bursátiles desde el llamado “Día de la Liberación”, el 2 de abril de 2025, cuando el presidente Trump anunció su plan de imponer aranceles comerciales, es normal tener cierta sensación de desconcierto y preguntarse: ¿realmente ha pasado algo? Por tanto, ¿significa eso que todo vuelve a la normalidad ahora que los aranceles se han reducido o eliminado tras el pánico inicial?

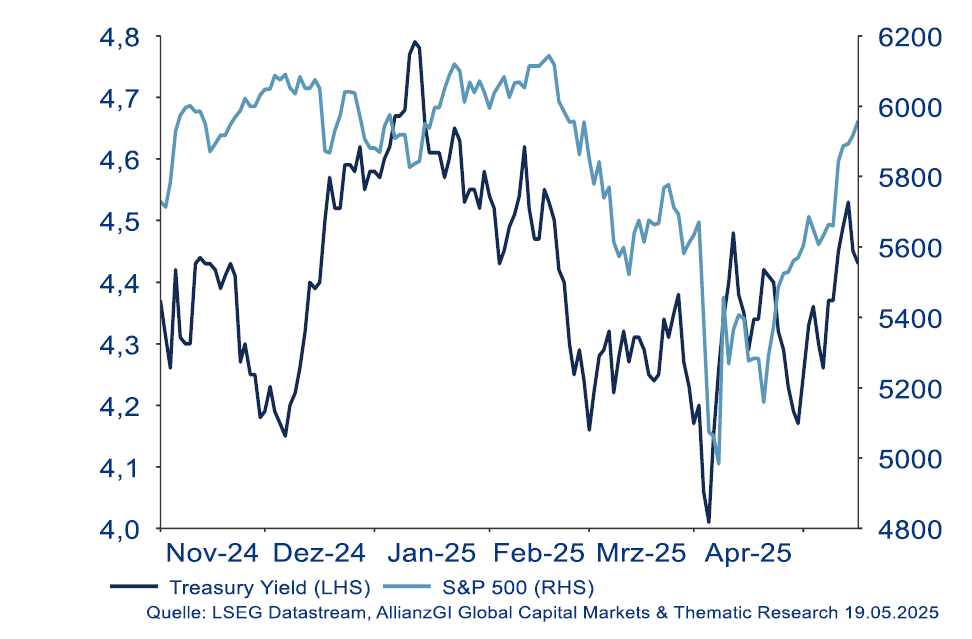

Desde entonces, los mercados han rebotado, y tanto el STOXX 600 como el DAX 40 han alcanzado nuevos máximos. En el caso del S&P 500 (véase nuestro gráfico de la semana), al menos ha iniciado una recuperación. Por otro lado, la atención de los inversores parece que vuelve a centrarse en las denominadas “7 Magníficas”, las grandes tecnológicas, con el NASDAQ 100 y el índice FANG+ superando de nuevo al S&P 500, en su versión equiponderada. Esta diferencia es aún más clara si comparamos el S&P 500 tradicional por capitalización, donde las grandes empresas tienen un peso mayor.

Por tanto, ¿significa eso que todo vuelve a la normalidad ahora que los aranceles se han reducido o eliminado tras el pánico inicial? Ojalá fuera así de simple. Lo cierto es que, hoy en día, persisten varias tendencias preocupantes: el dólar sigue debilitándose de forma notable, las bolsas europeas (sobre todo la alemana) se están comportando mejor que la estadounidense, y los rendimientos del bono del Tesoro de EE.UU. han vuelto a niveles similares a los de cuando se cuestionaba la independencia de la Reserva Federal. No es una buena señal, ya que ni siquiera el propio Gobierno estadounidense puede imprimir dinero indefinidamente para hacer frente a su creciente deuda. De hecho, la deuda pública de EE. UU. está empezando a convertirse en un gran desafío para la economía y podría generar nuevas tensiones en los mercados de deuda, e incluso también en la renta variable. En este sentido, solo los pagos de intereses ya suponen el 3,1% del PIB, el nivel más alto de los últimos 25 años. Además, Moody’s ha rebajado un escalón la calificación crediticia de EE.UU., lo que significa que ya no conserva la máxima nota de las tres principales agencias. Aunque, eso sí, la previsión ha pasado de negativa a estable.

Mientras tanto, los consumidores estadounidenses ya están notando el efecto de los aranceles de Trump. Según datos de la Universidad de Michigan, las expectativas de inflación han subido. La mayor cadena de supermercados del país ha empezado a subir precios debido a la política comercial, lo que no es una buena señal para el consumo en el largo plazo. Al final, los aranceles son una forma de impuesto indirecto que, aunque se aplica en las aduanas, lo acaba pagando el consumidor. No sorprende, por tanto, que el índice de confianza del consumidor de Michigan haya caído a su segundo nivel más bajo de la historia. Si bien el pesimismo ya era notable entre votantes independientes y demócratas, ahora también empieza a extenderse entre los republicanos.

La única nota positiva es que, por ahora, esto no ha afectado demasiado a los hábitos de consumo. Aunque este ha bajado ligeramente en un contexto de incertidumbre política, el gasto en bienes se mantiene estable. De hecho, tras una fuerte revisión al alza en marzo, las ventas minoristas repuntaron en abril, con un aumento destacado en restaurantes y bares. En cualquier caso, todavía no se puede descartar que parte de este repunte se deba a compras adelantadas por temor a futuras subidas de precios.

Por otro lado, la temporada de resultados está llegando a su fin. Más del 60% de las empresas del STOXX 600 ya ha presentado sus datos. De media, también un 60% ha superado las previsiones, un porcentaje algo menor teniendo en cuenta que lo habitual es superar el 70%. En EE. UU., casi todas las compañías del S&P 500 han publicado ya sus resultados, con desigualdades notables entre sectores, pero con más de tres cuartas partes superando las expectativas. Sin embargo, de cara a los próximos meses, las previsiones de beneficios se están moderando, y la mayoría de analistas continúa revisando a la baja sus estimaciones.

Rendimientos del bono del Tesoro de EE. UU. y el S&P 500

Claves de la próxima semana

La semana que viene será clave para determinar si empiezan a notarse señales de desaceleración en la mayor economía del mundo. En cuanto a las publicaciones de datos, la agenda no viene especialmente cargada, pero sí habrá algunas citas relevantes.

El martes conoceremos el índice de confianza del consumidor GfK en Alemania, el indicador de clima empresarial de la zona euro y los pedidos de bienes duraderos y de consumo en EE. UU. El jueves será el turno de las solicitudes semanales de subsidio por desempleo en EE.UU. Y el viernes se publicarán varios datos importantes: el IPC adelantado en Alemania, el índice de gestores de compras de Chicago y el índice de precios del gasto en consumo personal (PCE) de la Reserva Federal, un indicador muy seguido por los mercados. Volvemos a la pregunta inicial, ¿ha pasado algo?. Sin duda, está claro que “algo está pasando”. La incertidumbre sigue siendo elevada, y eso nunca es positivo, ni para los mercados financieros, ni para la economía en general. Tampoco está claro qué rumbo tomará la política arancelaria de EE. UU. una vez concluya el periodo de suspensión de 90 días sobre las medidas anunciadas, ni hasta qué punto crecerá finalmente el déficit presupuestario del Gobierno estadounidense.

Por suerte, la situación técnica de los mercados bursátiles se mantiene estable, al menos en los principales índices. Desde el episodio de tensión por los aranceles, la recuperación se ha ido ampliando, y ahora hay más valores al alza que a la baja. Aun así, no puede decirse que reine el optimismo: según la Asociación Americana de Inversores Individuales (AAII), el número de inversores “bajistas” (que invierten a la baja y, por tanto, tienen un sentimiento más pesimista) sigue siendo claramente superior al de los inversores “alcistas”, lo cual, curiosamente, suele interpretarse como una señal contraria. Esto significa que, aunque parezca raro, un sentimiento muy negativo puede indicar que el mercado está cerca de tocar fondo y podría empezar a subir.

Así que, esperemos que los próximos días traigan menos incertidumbre y un poco más de claridad.

Dr Hans-Jörg Naumer

Director Global Capital Markets & Thematic Research