La geopolítica contraataca

Aunque aún falta más de un mes para la investidura, el presidente electo Donald Trump ya ha dado un golpe sobre la mesa. Nada más asumir el cargo, planea imponer fuertes aranceles a las importaciones procedentes de Canadá y México. Probablemente sea solo el primer paso de su estrategia “América Primero”, un programa proteccionista basado en la doctrina de las barreras comerciales. Ni China ni Europa se librarán de estas medidas...

De hecho, desde que las reformas de Deng Xiaoping marcaron el inicio de la transición gradual de China hacia el capitalismo, el país se ha consolidado como un potente rival económico y estratégico. Ahora, la nueva administración estadounidense busca imponer una amplia gama de aranceles y restricciones comerciales para cambiar el equilibrio de poder, fomentar la creación de empleo en el país e impulsar la inversión nacional. Este enfoque, lejos de ser novedoso, es una intensificación de una tendencia desglobalizadora que lleva tiempo desarrollándose. Como los aranceles tienden a encarecer los productos, lo más probable es que esto provoque un aumento de la inflación y reduzca la presión competitiva. Esto no solo perjudicará a las economías de escala y a la especialización, sino también a la innovación y la productividad, lo que inevitablemente tendrá un impacto en la trayectoria de crecimiento del país. Un crecimiento más lento acompañado de una mayor inflación plantea un panorama interesante para observar cómo los bancos centrales, especialmente la Reserva Federal (Fed) de EE.UU, responderán a este entorno. Aunque hasta ahora esta cuestión ha estado en un segundo plano para los mercados, es previsible que cobre fuerza en 2025.

Esta situación se ve agravada por los riesgos geopolíticos existentes en otros rincones del mundo. Una escalada de los conflictos en Oriente Próximo o en Ucrania, especialmente si provoca un aumento significativo de los precios de la energía, podría empeorar aún más las perspectivas de crecimiento e inflación globales. En este contexto, resulta alentador que la economía estadounidense parezca dirigirse hacia un “aterrizaje suave”. A pesar de las expectativas de recesión, la economía de EE.UU. ha mostrado una notable solidez y, según nuestras previsiones, es probable que siga superando el ritmo de crecimiento de otras grandes economías en 2025, aunque con un avance algo más moderado que el de este año. Asimismo, se espera que en 2025 la economía estadounidense crezca en torno a un 2%, en línea con su tendencia histórica. En contraste, el crecimiento de la zona euro será más modesto, permaneciendo por debajo del 1%, mientras que la economía japonesa sigue perdiendo impulso. Este escenario macroeconómico, sin embargo, no debería ser un obstáculo para una mayor moderación de la inflación.

En este contexto de riesgos geopolíticos y perspectivas de crecimiento sólidas, aunque no demasiado llamativas, los activos de riesgo siguen siendo atractivos. Esto es así a pesar de que el mercado de renta variable estadounidense parece estar sobrevalorado y de que los diferenciales de los bonos corporativos se han estrechado. Mientras tanto, la volatilidad, actualmente en niveles muy bajos, se espera que aumente. Por otro lado, tras un periodo de debilidad en otoño, los bonos soberanos de países desarrollados vuelven a ofrecer rendimientos atractivos.

La segunda opción consistiría en un recorte de 25 puntos básicos por reunión. Con siete reuniones de aquí al próximo mes de septiembre, el resultado sería unos tipos de interés en torno al 1,40% si el BCE recortara en cada una de ellas.

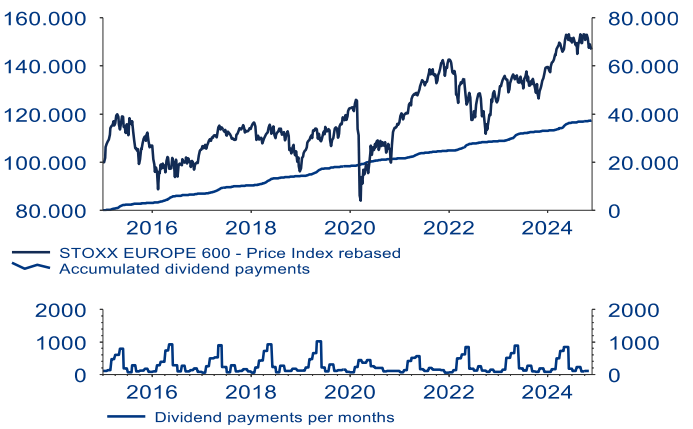

¿Cómo ha evolucionado una inversión de 100.000 euros durante un periodo de 10 años?

STOXX Europe – 600 price index and dividends

Share price performance and dividends, cumulative & monthly for an 100.000 Euro investment

Fuente: Refinitiv Datastream, Allianz GI Global Capital Markets and Thematic Research, 28.11.2024

Este escenario sugiere la siguiente asignación estratégica para la renta variable y renta fija:

- En caso de que se mantenga el escenario de “aterrizaje suave”, tanto la renta variable como la renta fija deberían beneficiarse de manera positiva.

- Aunque los mercados bursátiles globales, especialmente en EE.UU, muestran optimismo ante la posibilidad de un segundo mandado de Trump, los inversores deben mantenerse alerta ante la incertidumbre que pueden generar cambios drásticos en las políticas comerciales y de inmigración.

- Parte del optimismo actual del mercado proviene de las expectativas de que la nueva administración lleve a cabo una serie de medidas para desregular diversas industrias, en particular en los sectores tecnológico, financiero y energético.

- En EE.UU., la concentración del mercado ha alcanzado niveles máximos desde los años 30, y es probable que la desregulación impulse una mayor diversificación del mercado, beneficiando especialmente a compañías más allá de las de gran capitalización, sobre todo en el ámbito tecnológico.

- En China, el gobierno ha presentado recientemente un paquete de estímulo económico valorado en 1,4 billones de dólares, diseñado para reestructurar la deuda de los gobiernos locales y apoyar la transición de su economía hacia una menor dependencia del sector inmobiliario.

- Aunque algunos analistas consideran que este paquete no es suficiente, supone un paso en la dirección correcta. Además, se espera que el gobierno central tome nuevas medidas una vez que quede más clara la política de Washington bajo el nuevo gobierno.

- Los últimos datos de China sugieren que la economía global está mostrando signos de recuperación y equilibrio, e incluso apuntan a un repunte en el sector financiero. Aunque persiste cierto escepticismo entre los inversores, las recientes iniciativas regulatorias muestran una relajación de las políticas fiscal y monetaria, con el objetivo de impulsar los precios de los activos. Este enfoque contrasta notablemente con el de hace unos meses.

- Mientras China se enfrenta a desafíos derivados de su estructura demográfica, India, por el contrario, se encuentra en una situación favorable para aprovechar su “dividendo demográfico” gracias a una población joven y cada vez más cualificada. Por ello, se prevé que India incremente la productividad en todos los sectores durante los próximos años.

- En los mercados de renta fija, se espera que la volatilidad continúe hasta 2025. Por ello, las carteras deberían estar gestionadas de forma estratégica, ajustando su duración a las condiciones del mercado.

- En cuanto a los diferenciales, es decir, las primas de rendimiento que ofrecen los bonos respecto a la deuda pública de países industrializados, los bonos de mercados emergentes han mostrado una notable solidez. Estas primas reflejan el mayor riesgo asociado a estos activos. A pesar del contexto de tensiones geopolíticas, la volatilidad de los mercados, las elecciones y los cambios en las expectativas sobre los recortes de tipos por parte de la Fed, los bonos de mercados emergentes han mantenido su atractivo. De cara a 2025, se espera que los fundamentales económicos de estos mercados sigan siendo sólidos, lo que podría estimular el retorno de los flujos de inversión hacia esta clase de activos. En este entorno, vemos oportunidades en bonos emitidos en moneda local y en ciertos bonos high yield denominados en divisas fuertes.

- En el caso de los bonos corporativos, los diferenciales, que representan la prima de rendimiento adicional frente a la deuda soberana, han mostrado comportamientos dispares. En el segmento de high yield, las primas se han estrechado significativamente, lo que indica un menor margen de compensación por riesgo. Por otro lado, en los bonos con grado de inversión, el ajuste ha sido más moderado. En este contexto, dentro del segmento de high yield, los inversores podrían obtener mejores resultados centrándose en emisiones con vencimientos más cortos, que ofrecen menor exposición al riesgo de mercado.

- Los altibajos geopolíticos también están afectando a los mercados privados, que son segmentos menos líquidos del mercado e incluyen tanto inversiones en acciones como en deuda, así como las valoraciones. Estas estrategias han demostrado que pueden capear momentos de incertidumbre gracias a contar con tipos flotantes y a que pueden ofrecer protección frente a la inflación. Además, las crisis geopolíticas suelen ser temporales, mientras que los inversores en este tipo de activos suelen tener un horizonte a largo plazo que puede durar varias décadas.

- Uno de los segmentos más amplios y en crecimiento es el de la deuda privada, que incluye inversión para proyectos de infraestructuras, financiación comercial (trade finance) e inversiones de impacto, ideales para cumplir con objetivos de sostenibilidad.

- Por otro lado, los mercados privados se han vuelto más accesibles para los inversores particulares gracias a la nueva normativa ELTIF 2.0 (Fondo Europeo de Inversión a Largo Plazo). Esta “democratización” del mercado permite que más capital privado se destine a proyectos de transformación y ofrece a los inversores particulares la posibilidad de participar en el crecimiento de esta clase de activos.

- Según Scope Group, una plataforma de análisis y emisión de calificaciones crediticias, se estima que los volúmenes de ELTIF alcanzarán entre 30.000 y 35.000 millones de euros para finales de 2026, con el lanzamiento de al menos 20 nuevos fondos el próximo año. Sin embargo, los inversores deben ser conscientes de las características y los riesgos específicos de las inversiones en mercados privados, como su largo horizonte temporal.

Tema de inversión: Rentas procedentes de la inversión en tiempos de inestabilidad

- Demografía: La población mundial sigue creciendo, pero a un ritmo cada vez más lento, mientras que la esperanza de vida aumenta de manera constante. La población global está envejeciendo, y la que está en edad de trabajar está disminuyendo, especialmente en las economías desarrolladas.

- Digitalización: Las “máquinas inteligentes” están provocando cambios sin precedentes en las estructuras laborales.

- La pregunta sobre qué tipo de tareas seguirán siendo desempeñadas por seres humanos y cuántos trabajos estarán disponibles inevitablemente nos lleva al tema salarial de esos trabajos. En este sentido, el economista laboral Richard Freeman prevé un cambio de paradigma en la relación entre el trabajo humano y el mecanizado. Con un punto de ironía, se pregunta: “¿Vas a trabajar para el robot o el robot va a trabajar para ti?”

- Por tanto, aspectos como los robots y la evolución demográfica nos indican que es hora de empezar a hablar de cómo las rentas procedentes de las inversiones pueden complementar los ingresos del trabajo.

- Necesitamos más rentas procedentes de las inversiones, especialmente en una era de máquinas inteligentes y con un sistema público de pensiones que ya no puede soportar la presión del cambio demográfico. Y no solo es eso. Estas rentas también pueden servir para otros fines más personales: más dinero para unas vacaciones, para gastos cotidianos o incluso como una “beca de los abuelos” para ayudar a los nietos en su formación y estudios universitarios.

- Las rentas pueden provenir de varias fuentes: los intereses de los depósitos bancarios, los cupones de los bonos o los dividendos de las acciones.

- En resumen, ya es hora de empezar a pensar no solo en el rendimiento total de nuestras inversiones, sino también en los flujos de caja futuros que podemos esperar de ellas. ¿Por qué nuestro dinero (o los “robots”) no debería trabajar para nosotros?

¡Les deseamos un próspero 2025!

Dr. Hans-Jörg Naumer

Director Global Capital Markets & Thematic Research